「新NISAを始めたけれど、今から暴落が来たらどうしよう」 「SNSでは『全力投資』と言うけれど、本当に大丈夫なのか?」

最近、そんな不安の声が私の元にも届きます。 正直に言います。私は、近い将来に株式市場の調整局面が来ると警戒しています。

株価が上がっている時は、誰もが天才に見えます。しかし、潮が引いた時(調整局面)に、誰が裸で泳いでいたかが分かります。

今回は、調整局面が来ても市場から退場せず、涼しい顔で過ごすための「防御力」の話をします。 精神論ではありません。「計算」の話です。

「計算とか苦手だ」「今の自分の家計状況で、いくら現金を持てばいいか自信がない」という方は、記事を読む前に[FPの無料ライフプラン作成]などで「わが家の安全地帯」を算出してもらうのも一つの手です。まずは数字を知ることが防御への第一歩ですから。

「未来への安心を、今ここで。無料FP相談でハーゲンダッツギフト券をゲット!」

資産100万円までは、無理して投資しなくていい

まず、SNSの「投資しないと資産が目減りする」「機会損失だ」という煽りに疲れているあなたへ。 極論を言いますが、資産が100万円貯まるまでは、全額「現金」で持っていても何の問題もありません。

なぜか? 元本が少ないうちの「複利効果」は、実はたかが知れているからです。

複利効果を計算するシミュレーターはこちら。

例えば、必死に節約して作った100万円を、年利5%で運用できたとしましょう。 利益は年間5万円。月換算で約4,000円です。 もちろん大切なお金ですが、飲み会を1回我慢すれば作れる金額でもあります。

インフレ懸念はありますが、1〜2年で現金の価値が半分になるようなハイパーインフレは、日本では考えにくいでしょう。

「投資しなきゃ!」と焦って、生活防衛資金まで株に変えてしまうくらいなら、まずはどっしりと現金で100万円を目指す。 投資の勉強や実践はその過程で少しずつ始めれば十分です。 焦らなくて大丈夫。まずは自分の足元を固めることが、最強の投資戦略です。

逆に「やるな」とも言いません。やっても効果は限定的であり、長期的に見ればそこまで大きな差にならないため、「怖い」と思う人は踏みとどまって構わない水準だということです。

【最重要】なぜ、何があっても「辞めてはいけない」のか?

具体的な準備に入る前に、一つだけ約束してください。「どんなに暴落しても、絶対に市場から退場しない(辞めない)」ことです。

これが投資における唯一の必勝法であり、逆に言えば、途中で辞めることが唯一の「確実な敗北」だからです。

データが証明する「15年の法則」

私たちが投資をする目的は、明日の飲み代を稼ぐためではありません。老後や将来のために、資産を育てていくためです。

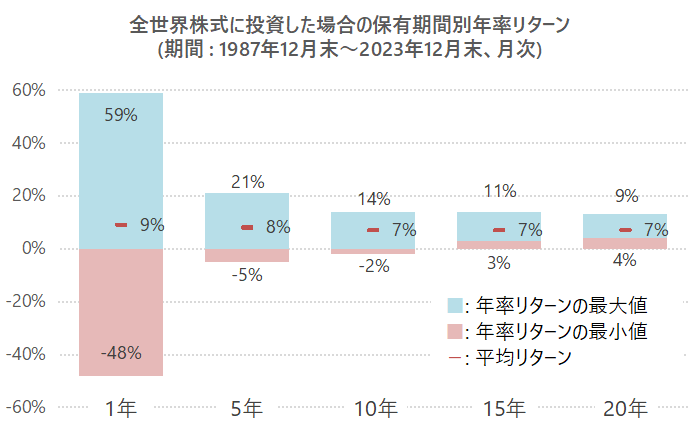

ここで、歴史(過去のデータ)が証明する強力な事実をお伝えします。 以下は、全世界株式(MSCI ACWI)に投資した場合の、保有期間別のリターン実績です。

指数 : 世界株式:MSCI ACWI(税引前配当込み・米ドルベース)

1年間、5年間、10年間、15年間、20年間、1か月ずつずらし、左記期間を投資し全てのパターンをシミュレーションしたもの。

税金・手数料は未考慮

※ 過去のデータであり、将来の投資成果を示唆あるいは保証するものではありません。

- 1年間だけ保有した場合(帯グラフ最左): 運が良ければ +59% も儲かることがありますが、タイミングが悪ければ -48% と、資産が半分近く減ることもあります。まさにギャンブルです。

- 長期保有し続けた場合(15年以上): ここが重要です。保有期間が長くなるにつれて振れ幅(リスク)が小さくなり、マイナスの棒グラフが消えているのが分かります。 過去のどの期間(世界恐慌やリーマンショックを含む)を切り取っても、15年以上保有し続けた人で、資産がマイナスになった人はいません。

つまり、短期的な暴落で怖くなって辞めてしまうことこそがリスクであり、「15年以上、市場に居続けること」ができれば、歴史上、負ける確率はゼロに近づくのです。

暴落は「恐怖」ではなく「バーゲンセール」

さらに、積立投資をしているあなたにとって、暴落はむしろ歓迎すべきイベントです。

スーパーで普段1個200円のりんごが、100円で売られていたらどうしますか? 「怖いから店を出よう」とはなりませんよね。「ラッキー!たくさん買える!」と喜ぶはずです。

投資信託も同じです。 暴落して基準価額が下がっている期間は、同じ積立金額で「よりたくさんの口数(量)」を購入できる「バーゲンセール」の状態です。

このセール期間に安く大量に仕込んだ「口数」が、将来、株価が戻った時に爆発的な利益を生み出します。

「退場」したら、一生資産は増えない

一番やってはいけないのは、このバーゲンセール(暴落)を見て、 「これ以上下がるのが怖い」 と売却して逃げ出し、株価が上がりきってから「もう安心だ」と再開することです。

これでは、「安く売って、高く買う」ことになり、資産は一生増えません。バーゲンセールの恩恵を受け損ねるどころか、確定した損失だけが残ります。

先ほどお見せした「負けないグラフ」を実現させる前提は、「この暴落時にも株式を保有していること」、つまり、一時的にも退場してはいけないということです。

だからこそ、これからお話しする「2つの準備」が重要なのです。 バーゲンセールを「指をくわえて見ている(退場)」のではなく、「笑顔で買い向かう(継続)」ために、物理的・心理的な準備を整えておきましょう。

それでも投資をするなら。「退場」を避ける2つの準備

「それでも勉強を兼ねて、少しずつ投資を始めたい」 「将来のために資産形成をスタートしたい」

そう考える前向きなあなたには、暴落時に市場から退場しないための「2つの安全装置」を授けます。 人が投資を辞めてしまう(狼狽売りしてしまう)理由は、以下の2つしかないからです。

- 【物理的要因】 現金が尽きて、売らざるを得なくなる

- 【心理的要因】 資産が減る恐怖に耐えられなくなる

この2つを事前に計算で潰しておけば、暴落は怖くありません。

準備1:【物理的要因】をつぶす「正しい現金比率」

暴落時に一番やってはいけないのは、生活費のために安くなった株を売ることです。これは完全な「戦略ミス」です。

では、いくら現金を持っておけばいいのか? 以下の計算式に、あなたの家計を当てはめてください。

【絶対防衛資金の計算式】

(生活費 × 6ヶ月~1年分) + (5年以内に使う予定の大型出費)

具体的な内訳

- 生活費(1年分): 失業や病気に備えるお金です。月30万円支出なら、360万円。

- 5年以内の大型出費: これは日々の食費ではありません。「確実に発生するまとまった支払い」のことです。

- 子供の大学入学金・授業料

- 車の買い替え・車検

- 住宅の更新料や修繕費

- 結婚資金や旅行積立など

ファミリー世帯の目安

家族持ちの場合、この「大型出費」の積み上げで、合計 300万円〜500万円 は簡単に超えてくるはずです。

ここからが、投資のスタートラインです。 この金額が銀行口座にない状態で株を買うのは、命綱なしでバンジージャンプをするようなもの。 「まだ貯まっていない」という人は、投資ではなく貯金に全力を注いでください。それが家族を守るための正解です。

【重要】「5年以内の大型出費」、正確に把握できていますか?

「子供の学費、いついくらかかる?」「家の外壁塗装は?」など、隠れた出費を見落としていると、暴落時に詰みます。 不安な方は、一度プロと一緒に将来のキャッシュフロー表(ライフプラン表)を作ってみましょう。FP相談なら、本来数万円かかるシミュレーション作成を無料でやってくれます。

「未来への安心を、今ここで。無料FP相談でハーゲンダッツギフト券をゲット!」

準備2:【心理的要因】をつぶす「半値ショック・テスト」

物理的な現金が足りていても、人間は感情の生き物です。 「毎日資産が減っていく恐怖」に脳が耐えられず、「楽になりたい」と売ってしまう。これは本能なので仕方がありません。

だからこそ、自分のメンタルが耐えられる配分(アロケーション)を、平和な今のうちに決めておきます。

株式市場は「半値」になることがある

S&P500や全世界株式は、歴史的に見ても暴落時に50%程度下落する可能性があります。

例えば、手元の余裕資金 1,000万円を「全額株」に入れていた場合、暴落で 500万円 になります。 想像してください。 朝起きて、500万円が消えている画面を見た時、あなたは平気で朝食を食べられますか?

「それは無理だ、吐き気がする…」 そう思ったなら、リスクの取りすぎです。

「3割減なら耐えられる」場合の配分例

もし、「半値はキツイけど、全体で3割減(-30%)くらいなら、なんとか耐えて待てるかな」と思えるなら、以下の配分が黄金比率になります。

【シミュレーション:資産1,000万円の場合】

- 現金:40%(400万円)

- 株式:60%(600万円)

この状態で、株式市場が大暴落(-50%)したとします。

- 現金 400万円 → 400万円(変動なし)

- 株式 600万円 → 300万円(半減)

- 合計 700万円(-30%)

いかがでしょうか。 株式市場は大荒れでも、あなたの資産全体で見れば「3割減」で済んでいます。これなら、「まあ、そのうち戻るだろう」と精神を保てるのではないでしょうか。

このシミュレーターで投資したときの複利効果を確認してください。将来はこれだけ膨らむということを体験できれば、市場から退場する確率は減るのではないでしょうか。

よくある質問(FAQ)

Q. 暴落が来ると予想するなら、今持っている株は売ったほうがいいですか? A. いいえ、売るべきではありません。 将来の暴落時期を正確に当てることは誰にもできません。もし売却した後に株価が上がり続けたら、買い戻すタイミングを失います。 重要なのは「売ること」ではなく、上記の「現金比率」や「アロケーション」を調整することです。もしリスクを取りすぎているなら、毎月の積立額を減らして現金を厚くするなどの調整を行いましょう。

Q. 新NISAの非課税枠を早く埋めないと損ではありませんか? A. 焦る必要はありません。 非課税枠は「利益が出た時」に初めて意味を持ちます。無理をして生活防衛資金まで投資し、暴落時に生活費のために売却(=損失確定)してしまえば、非課税メリットどころか元本割れです。 NISA枠は恒久化(無期限)されました。数年遅れても、家計の安全を守る方が優先です。

Q. 「15年持てば負けない」というのはS&P500でも同じですか? A. はい、ほぼ同様の傾向があります。 今回のグラフは「全世界株式」ですが、米国株(S&P500)も過去の長期データで見れば、15年〜20年の保有でマイナスになった期間はありません。ただし、米国一国集中よりも全世界の方がカントリーリスク(国ごとのリスク)は分散されます。

まとめ:計算さえしておけば、暴落は怖くない

暴落局面で生き残る人は、メンタルが強い人ではありません。「自分がどこまでなら損をしても平気か」を事前に計算し、準備していた人です。

- まずは現金。 100万円までは焦らない。

- 生活費+5年分の大型出費 を確保してから投資へ。

- 「資産全体で何割減まで許せるか?」 から、株と現金の比率を決める。

この3つを守れば、リセッション(景気後退)が来ても、あなたは狼狽売りすることなく、市場に居続けることができます。

「投資を辞めないこと」 これこそが、資産形成における最大の攻略法です。 さあ、今すぐ電卓を叩いて、あなただけの「防衛ライン」を確認しておきましょう。

「電卓を叩いてみたけど、本当にこれで合っているか不安…」 「妻(夫)を説得するために、第三者の客観的な意見が欲しい」

そう思う方は、セカンドオピニオンとして[マネーキャリアの無料相談]などを活用してください。 オンラインで完結しますし、無理な勧誘もありません。「私のポートフォリオ、リスク取りすぎてませんか?」と答え合わせをするだけでも、枕を高くして眠れるようになりますよ。

コメント